Il Decreto Rilancio, che ha introdotto il Superbonus 110% per favorire il miglioramento energetico e la riqualificazione del patrimonio edilizio esistente, nonché la messa in sicurezza degli immobili ha delineato figure come quella dell’asseveratore con un ruolo di primaria importanza nel conseguimento dei benefici fiscali, sia in ambito privato che pubblico.

Gli asseveratori devono confrontarsi con numerosi vincoli, attività e documenti necessari soprattutto nella stima delle opere edili; al fine di accedere alle detrazioni fiscali, sono tenuti a comprovare e dichiarare, tra le altre incombenze, che il computo metrico rispetti determinate caratteristiche sui prezzi unitari e sulle quantità di lavoro svolto.

Ecco, quindi, che i tecnici si trovano ad affrontare due tematiche di fondamentale importanza:

- i prezzi massimi specifici;

- la congruità delle spese.

Facciamo il punto sulla tematica della Congruità delle Spese, con i suoi annessi e connessi, alla luce delle recenti novità normative.

Riferimenti normativi per la congruità delle spese.

Percorriamo velocemente l’evoluzione normativa che ha delineato le forme in cui può realizzarsi un intervento di Superbonus in relazione alla congruità delle spese.

Congruità di spesa – Questo concetto è stato introdotto dal Decreto Rilancio (art. 119 comma 13, lettera a) e art 121 comma 1-ter) e in seguito specificato dal Decreto Requisiti (art.8), dove si legge che la congruità delle spese sostenute deve avvenire attraverso il confronto con i massimali di costo dell’Allegato A dello stesso Decreto Requisiti.

Prezzari – Nell’Allegato A al punto 13 lettere a) e b) viene sottolineato che il prezzo unitario degli interventi deve essere desunto da determinati Prezzari (regionali, provinciali, DEI) e, in caso di mancanza dei costi unitari relativi agli interventi, è necessario ricorrere a nuovi prezzi con un’analisi dettagliata di costo, tenendo conto dei prezzi massimi specifici dell’Allegato I del Decreto Requisiti.

Decreto Prezzi Massimi – Il 14 febbraio 2022 in Gazzetta Ufficiale è stato pubblicato il Decreto Prezzi Massimi che va a sostituire l’Allegato I aumentando di circa il 20% i costi unitari, tenuto conto dell’aumento del costo delle materie prime. Non meno importanti sono state le FAQ chiarificatrici sullo stesso decreto uscite il 13 aprile, poco prima dell’entrata in vigore dello stesso, per chi non avesse ancora presentato i titoli edilizi.

Facciamo un po’ di chiarezza sul concetto di Congruità delle Spese…

La “congruità di spesa” ha un significato delineato dalla normativa e dipende, tra le altre cose, da controlli sui prezzi unitari. Non esiste il concetto di “prezzo congruo” ma il prezzo a cui il tecnico abilitato deve asseverare la congruità delle spese per gli interventi, nel rispetto dei costi massimi specifici per tipologia di intervento, ovverosia i prezzi unitari massimi.

Come si ottiene nella pratica la congruità delle spese e quanti controlli comporta.

La stima della Congruità di Spesa avviene attraverso tre controlli:

Le FAQ del DM Costi Massimi uscite il 13 aprile 2022 hanno specificato le prime due verifiche che si devono compiere sui prezzari e sui prezzi unitari di fornitura come si evince dall’Allegato A del DM Costi Massimi.

La verifica della spesa massima ammissibile relazionata alle quantità di lavorazioni non è però sufficiente, esistendo i primi due controlli sui prezzi unitari massimi. Ci si rende conto, infatti, e lo dice lo stesso DM Costi Massimi, che in alcuni casi la spesa massima ammissibile si può abbassare di molto, come si legge all’art. 4 comma 13.3:

“Qualora le verifiche effettuate ai sensi dei punti 13.1 o 13.2 evidenzino che i costi per tipologia di intervento sostenuti sono maggiori di quelli massimi ammissibili definiti dal presente decreto, la detrazione è applicata entro i predetti limiti massimi.”

Ecco alcuni semplici esempi che ci aiutano a focalizzare gli aspetti cardine della congruità delle spese.

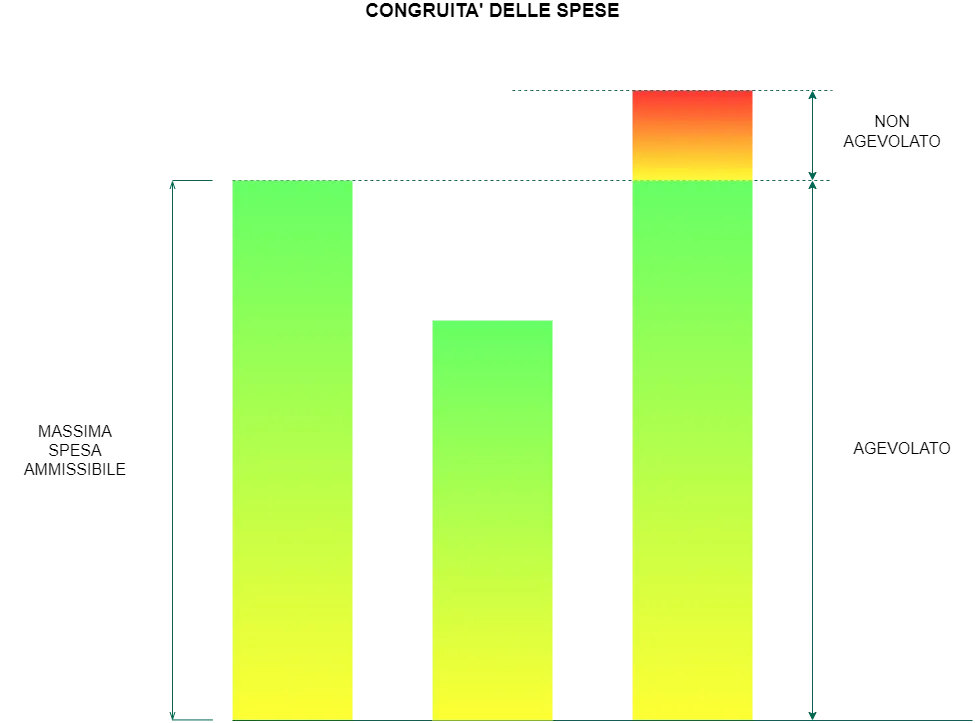

- Massimali di Spesa.

Nello schema seguente viene indicato come confrontare la spesa massima ammissibile per un intervento di Bonus fiscale. Tutti i lavori che concorrono nel bonus, sommati alle spese tecniche e altre spese detraibili, comportano una spesa da confrontare con un tetto massimo. Tutto ciò che eccede non sarà agevolato.

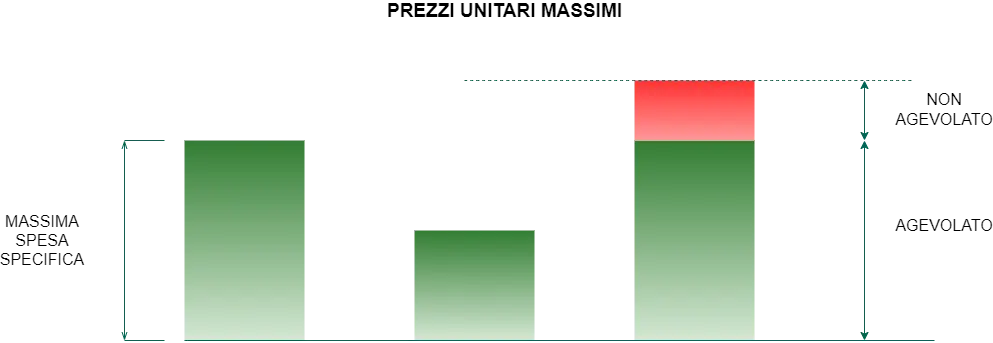

- Prezzi Unitari Massimi.

Per le forniture si possono usare prezzi a piacere, ma tutto quello che eccede dai prezzi massimi unitari definiti dal Decreto Prezzi concorrerà alla non detraibilità.

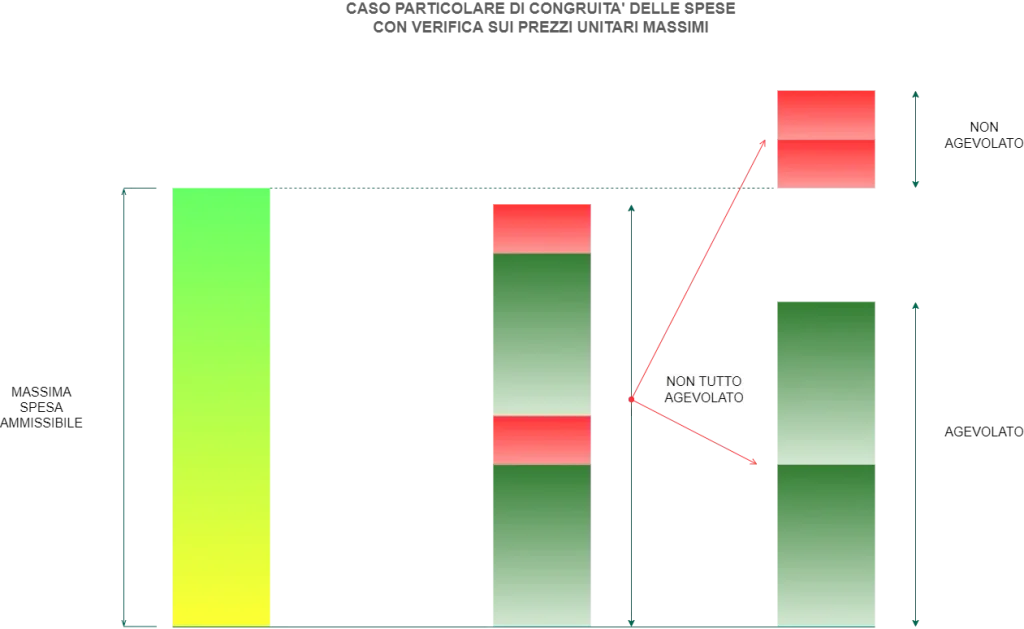

- Diminuzione del massimale in funzione dei prezzi massimi unitari.

Come esemplificato graficamente, si può presentare il caso in cui la spesa detraibile viene abbassata nonostante i massimali di spesa non vengano superati; è il caso in cui la fornitura supera quella massima stabilita dalla legge.

Quali strumenti digitali scegliere per attestare la Congruità di Spesa.

Il quadro sembra quindi complesso e, per districarsi, è necessario utilizzare un software dotato di funzionalità ulteriori a quelle classiche disponibili nei prodotti più comuni di computi e contabilità lavori; nello specifico, il programma deve avvalersi di una serie di parametri aggiuntivi e automatismi per il controllo delle spese tecniche e di lavori, sia in fase di studio di fattibilità che a fine progetto.

Ecco le caratteristiche che non possono mancare nel tuo software utilizzato per il calcolo dei bonus fiscali:

- Prezzario a norma – devi poter utilizzare i prezzari disponibili sul mercato indicati dalla normativa;

- Tipologia di immobile – devi poter individuare la tipologia di immobile adeguata (unità abitativa singola o condominio);

- Tipologia di credito – devi poter scegliere che tipo di gestione del credito utilizzare (cessione del credito o sconto in fattura);

- Spese tecniche – devi poter inserire le parcelle dei professionisti e le spese detraibili extra lavorazioni;

- Tipi di bonus fiscali – devi poter scegliere da una lista di bonus predefinita che risponde alla normativa da attribuire alle lavorazioni con i rispettivi massimali;

- Analisi dei prezzi unitari – devi poter creare nuovi prezzi sulla scorta di prezzi unitari da fornitori e prezzari;

- Avanzamento lavori – devi poter controllare le spese raggruppate per tipo di bonus durante lo sviluppo dei lavori;

- Reportistica – devi poter disporre dei dati da utilizzare nei portali ENEA e degli Istituti di Credito oltre ai documenti necessari da allegare.

Tutte queste funzionalità devono essere relazionate tra loro in modo da avere un adattamento automatico dei dati dell’intero progetto.

Si tratta di un lavoro molto complicato se ci si affida a fogli elettronici, perché presuppone la conoscenza perfetta della materia e un’attenzione certosina nel non commettere errori imputabili a distrazioni umane.

Un software pensato, realizzato e testato da esperti in materia, attenti all’evoluzione normativa e alla praticità funzionale per creare la documentazione necessaria all’ottenimento dei bonus, è l’unica via possibile per compiere con successo il proprio lavoro di asseverazione della congruità delle spese di bonus fiscali.

Ora che abbiamo affrontato la tematica della congruità delle spese e condiviso le caratteristiche irrinunciabili che un software deve avere per adempiere agli obblighi normativi, puoi avvalerti di ulteriori approfondimenti con l’ausilio del nostro software di riferimento.